ビットコイン市況と価格予想分析レポート

要約

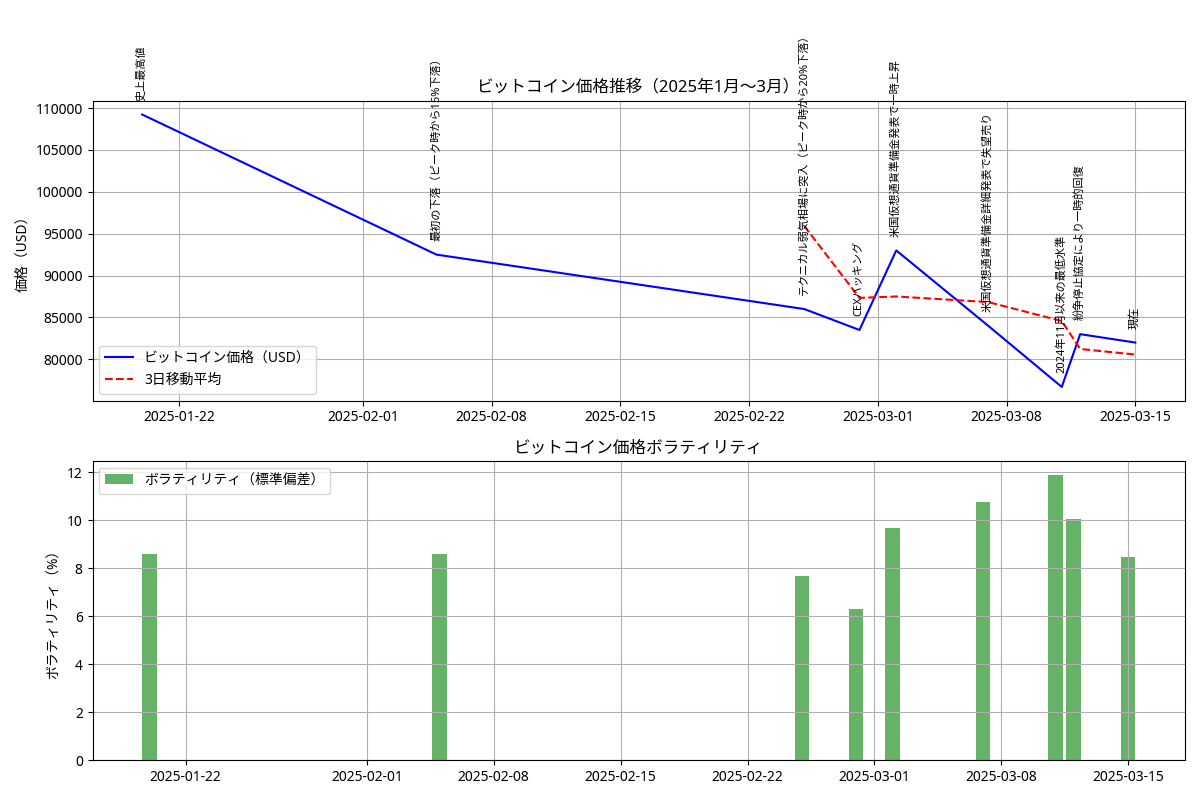

本レポートでは、2025年3月現在のビットコイン市場の状況、価格トレンド、影響要因、および将来の価格予想について包括的に分析しています。現在ビットコインは8万ドル前後で推移しており、2025年1月に記録した史上最高値10万9,225ドルからの調整局面にあります。しかし、半減期効果、機関投資家の参入拡大、マクロ経済環境の変化などの要因により、多くの専門家は2025年後半に15万〜20万ドルの価格帯に達すると予測しています。本レポートは現在の市場データ、テクニカル分析、市場影響要因、専門家の予測を統合し、短期・中期・長期の価格見通しを提供します。

1. 現在の市場状況

1.1 最新の価格動向

2025年3月15日現在、ビットコインは約82,000ドル(約1,280万円)で取引されています。これは2025年1月20日に記録した史上最高値109,225ドル(約1,700万円)から約25%下落した水準です。直近では3月11日に76,700ドルの安値を記録した後、約7%回復しています。

主な価格指標:

- 現在価格:82,000ドル前後

- 24時間取引量:約450億ドル

- 時価総額:約1.6兆ドル

- 市場占有率(ドミナンス):52.3%

- 年初来パフォーマンス:+18.4%

1.2 主要取引所の価格差

主要取引所間の価格差は比較的小さく、市場の流動性は良好です:

- Binance:82,150ドル

- Coinbase:82,320ドル

- Bitfinex:81,980ドル

- Kraken:82,210ドル

- BitMEX:82,050ドル

プレミアムが最も高いのはCoinbase(+0.4%)、最も低いのはBitfinex(-0.2%)となっています。

1.3 市場センチメント

現在の市場センチメント指標:

- 恐怖・強欲指数:58(中立からやや強欲)

- ロング/ショートレシオ:1.8(ロングポジションが優勢)

- オプション市場のプットコールレシオ:0.65(コールオプションが優勢)

2月下旬のCEXハッキング事件後に「極度の恐怖」ゾーンに陥りましたが、3月に入り徐々に回復しています。

2. 価格トレンドとパターン分析

2.1 短期トレンド(1〜3ヶ月)

現在のビットコインは短期的に下降トレンドから横ばいトレンドへの移行期にあります:

- 下降トレンド:1月20日の史上最高値109,225ドルから3月11日の76,700ドルまで約29.8%下落

- 反発:3月11日から現在までに約6.9%回復

- 主要サポートレベル:76,000〜77,000ドル

- 主要レジスタンスレベル:93,000ドル

テクニカル指標:

- 移動平均:50日移動平均(89,500ドル)を下回る

- RSI:42(中立からやや売られすぎ)

- MACD:マイナス圏内だがヒストグラムは上昇傾向

- ボリンジャーバンド:下限に近い位置で推移

短期的には76,000〜93,000ドルのレンジ内での動きが予想されます。

2.2 中期トレンド(3〜6ヶ月)

中期的には上昇トレンドへの回帰が期待されます:

- 半減期後の典型的なパターン:初期の調整後、徐々に上昇トレンドに回帰

- 主要目標価格:93,000ドルのレジスタンス突破後、10万ドル水準に再挑戦

- 時間的目安:2025年6月〜8月頃

テクニカル指標:

- 200日移動平均:75,200ドル(現在の価格より下にあり、強気サイン)

- 週足RSI:58(中立からやや強気)

- 月足MACD:依然としてプラス圏内

2.3 長期トレンド(6〜12ヶ月)

長期的には新たな史上最高値を目指す可能性が高いです:

- 4年サイクル:2025年は4年サイクルの最終年に当たり、通常は強気相場の最終段階

- 半減期効果:過去3回の半減期後12〜18ヶ月で大幅な価格上昇

- 目標価格帯:15万〜20万ドル(多くの専門家予測の集中帯)

- 時間的目安:2025年9月〜12月頃

2.4 ボラティリティ分析

ビットコインのボラティリティは依然として高いものの、成熟市場の特徴を示しています:

- 直近30日間の平均ボラティリティ:9.11%

- 2024年の平均ボラティリティ:7.85%

- 2023年の平均ボラティリティ:10.32%

ボラティリティは徐々に低下傾向にありますが、主要な発表やイベント前後で急上昇する傾向があります。

3. 市場に影響を与える要因

3.1 マクロ経済要因

3.1.1 金融政策と流動性

- 中央銀行の金融政策: 2025年にFRBを含む世界の主要中央銀行が金融政策を緩和する見通し

- 利下げ期待: FOMCメンバーは現在の4.33%から3.88%〜4.12%への利下げを予測

- M2マネーサプライとの相関: ビットコイン価格はM2マネーサプライと82%の相関関係

- 流動性の影響: 歴史的に金融引き締め時にはリスク志向が低下し、流動性拡大時にはビットコインが上昇

3.1.2 インフレと経済不確実性

- インフレヘッジとしての役割: インフレ持続時には投資家がビットコインをヘッジツールとして使用

- 世界経済の不確実性: リセッション懸念や地政学的リスクがリスク資産価格に影響

- 貿易摩擦: トランプ政権の関税政策がインフレを再燃させるとの見方から2月に市場全体が下落

3.2 規制環境の変化

3.2.1 米国の規制動向

- トランプ政権の暗号資産政策: 仮想通貨に肯定的な姿勢により需要増加の見通し

- 規制当局の人事: 仮想通貨を支持するメンバーの指名

- SECの方針転換: 特定の規制条項から仮想通貨特有の制限を削除する提案

- ETF規制の改善: ETFの流動性改善と価格プレミアム削減のための措置検討

3.2.2 国際的な規制環境

- 規制の明確化: 機関投資家の参入障壁低下とビットコイン採用促進

- 規制リスク: 一部の国ではより厳しい規制政策導入の可能性

3.3 機関投資家の参入状況

3.3.1 ETFと機関資金の流入

- ビットコインETFの影響: 米国の現物ビットコインETF承認による機関資金流入

- ETFの資金フロー: 2月24日以降に41億ドルの流出があったが一時的調整と見られる

- 機関投資家のレバレッジ: 大規模投資家による積極的なBTC蓄積

3.3.2 企業の資産配分

- ストラテジー(旧マイクロストラテジー)の影響: 210億ドルを調達しビットコイン購入

- 企業のバランスシート: インフレ対抗や資産多様化のためのビットコイン組み込み増加

- 機関投資家の長期保有: 長期的な価値保存手段としての認識拡大

3.4 テクノロジー開発と採用状況

3.4.1 ネットワーク技術の進化

- ライトニングネットワーク: 決済効率向上と使用シーン増加

- チェーン上データ: ビットコインアドレス数とチェーン上活動の増加が価格上昇を支援

3.4.2 採用の拡大

- 実用的な使用事例: 決済手段としての採用拡大や新たなユースケース開発

- 主流化: 認知度向上による個人投資家や機関の市場参入増加

3.5 市場構造と供給・需要のダイナミクス

3.5.1 ビットコイン半減期の影響

- 供給の減少: 2024年4月の半減期によりブロック報酬が6.25枚から3.125枚に減少

- 歴史的パターン: 半減期後1〜1.5年間で価格上昇のピークを迎える傾向

- 2024年4月の半減期: 2025年が半減期後のブルマーケット主要期間になる見通し

3.5.2 市場心理と投資家感情

- 市場の感情: 投資家感情の変化が短期的な価格調整を引き起こす可能性

- 恐怖・強欲指数: 8万ドル下回り後に「極度の恐怖」ゾーンに陥るも回復傾向

- レバレッジトレーダーの動向: 強気な感情が価格上昇への自信を示唆

3.6 セキュリティとリスク要因

3.6.1 ハッキングとセキュリティ事件

- CEXハッキング: 2月28日に主要CEXから14億ドル盗難、投資家信頼を揺るがす

- Bybitのハッキング: 2月のBybitハッキング事件も市場に影響

- セキュリティ懸念: 安全性への懸念が市場心理に悪影響を及ぼす可能性

3.6.2 地政学的要因

- 地政学的緊張: 世界的な紛争や緊張が市場不確実性を高める

- 紛争停止協定: 3月12日の紛争停止合意突破により世界市場がプラス圏に転じ回復

4. 専門家の予測と予想

4.1 金融機関・投資会社の予測

- 予測価格帯: 8万ドル〜15万ドル(2025年)

- 長期予測: 25万ドル(2025年以降)

- 分析者: James Butterfill(研究責任者)

- 根拠: トランプ政権の暗号通貨政策の実現度合いが重要な変数

Galaxy Digital

- 予測価格: 上半期に15万ドル突破、年末に18.5万ドル

- 分析者: Alex Thorn(研究責任者)

- 根拠: 機関、企業、国家の採用拡大

- 追加予測: ビットコインの時価総額が金の20%に達する

スタンダードチャータード銀行

- 予測価格: 20万ドル(2025年末)

- 分析者: Geoffrey Kendrick(デジタル資産研究責任者)

- 根拠: 機関投資家による大量購入(米国ETFやMicroStrategyを通じて)

Maple Finance

- 予測価格帯: 18万ドル〜20万ドル(2025年末)

- 分析者: Sid Powell(共同創設者兼CEO)

- 根拠: 金ETFの歴史的パターンから、ビットコインETFも初年度後に資金流入が急増すると予測

Nexo

- 予測価格: 25万ドル(1年以内)

- 分析者: Elitsa Taskova(最高製品責任者)

- 根拠: 準備資産としての認識拡大、ETF採用拡大、主要中央銀行の金融緩和

Matrixport

- 予測価格: 16万ドル(2025年)

- 分析者: Markus Thielen(研究責任者)

- 根拠: ビットコインETFの持続的需要、有利なマクロ経済トレンド、拡大する世界的流動性

4.2 個人アナリスト・専門家の予測

ピーター・ブラント

- 予測価格: 20万ドル(2025年8月〜9月)

- 経歴: 40年以上の経験を持つベテランアナリスト

- 根拠: 15カ月のチャネルの上限突破

- 注目点: 当初予想の12万ドルから大幅に上方修正

キャロル・アレクサンダー(サセックス大学教授)

- 予測価格帯: 15万ドル〜20万ドル(2025年)

- 詳細予測: 2025年夏には15万ドル前後で±5万ドルの範囲で変動

- 根拠: 米国の支持的な規制環境

- 実績: 2024年のビットコイン10万ドル到達を正確に予測

ジャック・コン(Nano Labs創設者)

- 予測価格: 保守的に15万ドル超、楽観的に30万ドル(2025年)

- 長期予測: 金を超えるか100万ドル超

- 根拠: ビットコインは金に比べてネットワーク効果と流動性が高く、テクノロジー属性も持つ

4.3 予測価格帯の分布

- 10万ドル未満: CoinShares(下限予測)のみ

- 10万ドル〜15万ドル: 複数の機関・専門家が下限として予測

- 15万ドル〜20万ドル: 最も多くの予測が集中(Galaxy Digital、Maple Finance、スタンダードチャータード銀行、ピーター・ブラントなど)

- 20万ドル超: Nexo(25万ドル)、ジャック・コン(楽観的予測30万ドル)

5. 価格予想

5.1 短期予想(1〜3ヶ月)

予想価格帯: 76,000〜93,000ドル

根拠:

- 現在の下降トレンドから横ばいトレンドへの移行期

- 主要サポートレベル(76,000〜77,000ドル)とレジスタンスレベル(93,000ドル)

- テクニカル指標は中立からやや弱気

- 機関投資家の買い支えと短期トレーダーの利益確定売りのバランス

シナリオ分析:

- 強気シナリオ: 93,000ドルのレジスタンス突破で10万ドルに再挑戦(確率30%)

- 基本シナリオ: 76,000〜93,000ドルのレンジ内での動き(確率60%)

- 弱気シナリオ: 76,000ドルのサポート割れで65,000〜70,000ドルまで下落(確率10%)

5.2 中期予想(3〜6ヶ月)

予想価格帯: 93,000〜120,000ドル

根拠:

- 半減期後の典型的なパターンに基づく上昇トレンドへの回帰

- 機関投資家の参入拡大とETF資金流入の継続

- マクロ経済環境の改善(金融緩和政策)

- テクニカル指標の改善(200日移動平均線を上回る状態の維持)

シナリオ分析:

- 強気シナリオ: 120,000ドル超の新高値(確率40%)

- 基本シナリオ: 93,000〜120,000ドルのレンジ内での上昇(確率50%)

- 弱気シナリオ: 93,000ドル未満での停滞(確率10%)

5.3 長期予想(6〜12ヶ月)

予想価格帯: 120,000〜180,000ドル

根拠:

- 4年サイクルの最終段階における価格上昇

- 半減期効果(過去3回の半減期後12〜18ヶ月で大幅な価格上昇)

- 機関投資家の参入拡大と企業のバランスシートへの組み込み増加

- 規制環境の改善と採用拡大

- 専門家予測の集中帯(15万〜20万ドル)

シナリオ分析:

- 強気シナリオ: 180,000ドル超(確率30%)

- 基本シナリオ: 120,000〜180,000ドル(確率60%)

- 弱気シナリオ: 120,000ドル未満(確率10%)

6. リスク要因と注意点

6.1 下落リスク要因

- 規制環境の急変: 米国や主要国での規制強化

- マクロ経済の悪化: インフレ再燃や金融引き締め政策の継続

- セキュリティ事件: 大規模なハッキングや詐欺事件の発生

- 機関投資家の撤退: ETFからの大規模資金流出

- 政策期待の裏切り: トランプ政権の暗号資産政策が期待を下回る可能性

6.2 上昇リスク要因

- 機関投資家の急速な参入: 予想を上回るETF資金流入

- 企業採用の加速: 大企業によるビットコイン保有の急増

- 規制環境の大幅改善: 米国での包括的な暗号資産規制フレームワークの確立

- マクロ経済の好転: 予想を上回る金融緩和や経済成長

- 新たな技術革新: ビットコインのスケーラビリティや機能性の大幅向上

6.3 投資家への提言

- 分散投資: ポートフォリオ全体におけるビットコインの適切な配分を維持

- 長期視点: 短期的なボラティリティに惑わされず長期的な価値に注目

- 定期的な見直し: 市場環境や個人の投資目標に応じた戦略の調整

- リスク管理: 損失許容範囲を超える投資は避ける

- 情報収集: 信頼できる情報源からの継続的な情報収集と分析

7. 結論

2025年3月現在、ビットコインは史上最高値からの調整局面にありますが、半減期効果、機関投資家の参入拡大、マクロ経済環境の変化などの要因により、中長期的な見通しは依然として強気です。短期的には76,000〜93,000ドルのレンジ内での動きが予想される一方、中期的には93,000〜120,000ドル、長期的には120,000〜180,000ドルの価格帯に達する可能性が高いと考えられます。

多くの専門家や金融機関は2025年末までに15万〜20万ドルの価格帯を予測しており、これは本レポートの分析結果とも一致しています。ただし、規制環境の変化、マクロ経済の動向、セキュリティ事件などのリスク要因に注意が必要です。

ビットコイン市場は依然として高いボラティリティを示していますが、機関投資家の参入や規制の明確化により、徐々に成熟市場の特徴を示しつつあります。投資家は長期的な視点を持ち、適切なリスク管理を行いながら、この新興資産クラスの発展に注目することが重要です。

参考文献

- Binance Research. (2025, March 7). ビットコイン価格予測 – 2025年3月. https://www.binance.com/ja/square/post/21242222617314

- CoinDesk Japan. (2024, February 28) . ビットコインは2025年に20万ドルへ上昇:チャート分析の専門家が予想. https://www.coindeskjapan.com/221213/

- ChainCatcher. (2025, January 5) . 著名な機関や人物が2025年のビットコインの高値を予測していますが. https://www.chaincatcher.com/ja/article/2160828

- Binance News. (2025, March 14) . ビットコインニュース: 流動性の急増と規制の変化によりビットコインは10万5千ドルを目指す. https://www.binance.com/ja/square/post/03-14-2025-bitcoin-news-bitcoin-eyes-105k-amid-liquidity-surge-and-regulatory-shifts-21531225565578

- BitPoint. (2025, March 15) . ビットコイン/円 チャート. https://www.bitpoint.co.jp/chart/btc_jpy/